![]() Seen from Space

Seen from Space

![]()

![]() Seen from Space

Seen from Space

![]()

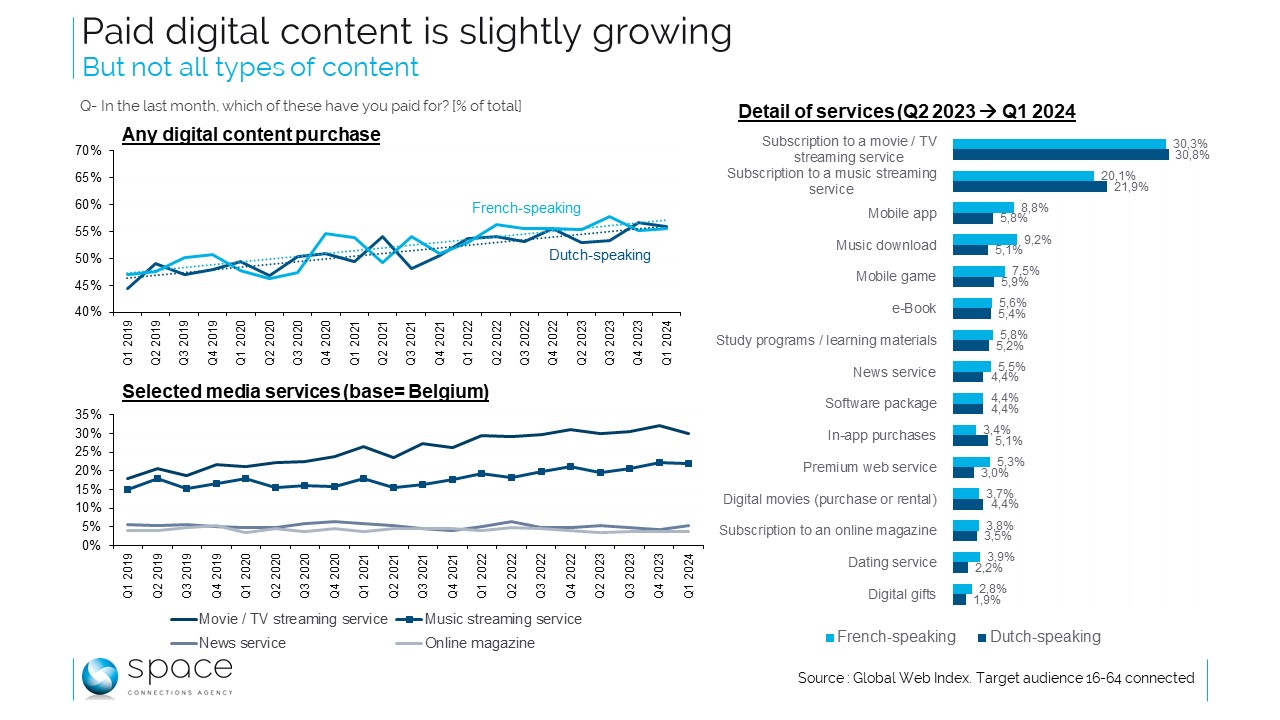

« Au cours du mois passé, lequel de ces services avez-vous payé ? » Suit une liste de 15 propositions plus ou moins évidentes de services digitaux, comme les différents types de streaming, des e-books, du software et aussi de l’information ou l’abonnement à un magazine en ligne. C’est la question posée presque chaque trimestre par l’étude Global Web Index (GWI) aux Belges connectés de 16 à 64 ans répondant à l’enquête. Si on examine la pénétration nette des différentes offres de contenus listées dans l’étude, il y a certes des variations d’un trimestre à l’autre, mais la tendance à l’augmentation est nette depuis le début de 2019. Et elle est très similaire dans les deux communautés linguistiques de notre pays. Ce n’est pas tant le nombre moyen de services achetés qui augmente - il reste calé autour d’une moyenne de 3 - que le nombre d’utilisateurs : on était à une moyenne de l’ordre de 48% en 2019, on en est actuellement - sur les quatre derniers trimestres disponibles - à plus de 55% des répondants qui disent avoir recours à des contenus payants. Parmi ceux-ci, les plus populaires s’appellent Netflix et consorts, soit la VOD payante (HBO Max rentre dans la danse ces jours-ci) et bien sûr Spotify pour l’audio. Les streamings vidéo d’une part et audio d’autre part dominent largement le classement et ne semblent pas, ou pas encore, connaître l’essoufflement qu’on leur prédit. Et ceci malgré les hausses de prix qu’ils pratiquent, sachant que les offres vidéo combinant abonnement à prix discount et publicité ne sont pas encore très répandus en Belgique. Face à la bonne tenue du streaming de divertissement, l’évolution des services d’info et de l’abonnement magazine payants semble plutôt faiblarde, voire nulle. Pour les services d’information, il est étrange que le questionnaire n’évoque pas l’abonnement, qui est quand même la modalité d’achat la plus courante, alors même que l’abonnement est explicitement mentionné pour les magazines en ligne. Ceci étant, l’absence d’évolution réelle pour le paiement de l’information en version digitale n’est pas le propre du GWI : c’est une tendance que l’on retrouve ailleurs, notamment dans les données récentes de l’étude Digital News Report. Si le temps du tout gratuit en ligne semble bien révolu, l’avènement du "tout payant" pour les contenus ne semble pas encore en vue.

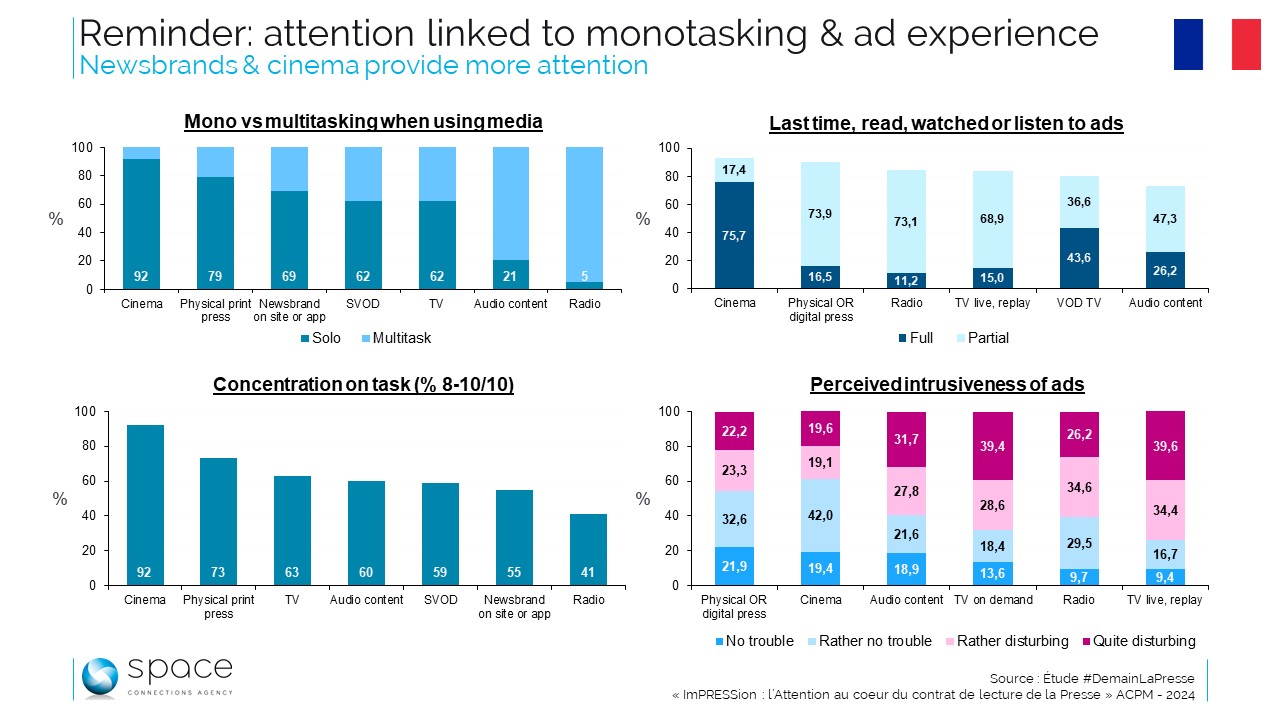

Les résultats de cette étude sont très loin du spectaculaire. Disons plutôt qu’ils constituent un rappel, certainement bon à prendre, mais dont on peut se demander s’il va vraiment réorienter les marchés publicitaires aujourd’hui littéralement fascinés par les plateformes digitales. De quoi parle-t-on ici ? En France, le "mouvement" (c’est comme cela qu’il se qualifie) #DemainLaPresse vient de révéler les résultats d’une vaste étude sur l’attention. Deux études en fait. Un volet "eye tracking" s’est focalisé sur les pratiques effectives de lecture de différents types de presse. De ce côté-là, on note une moyenne de 7 fixations de l’œil sur une page de pub, sachant que pratiquement l’intégralité (93%) des annonces présentes dans les titres testés ont fait l’objet de ces fixations. L’autre volet est plus large, avec un questionnaire déclaratif cross média administré à près de 1.500 répondants en février dernier. Pas de question explicitement dirigée sur l’attention, mais sur les conditions nécessaires à celle-ci. Ainsi a-t-on abordé le multitasking - « La dernière fois où vous avez lu/vu/écouté, étiez-vous en train de faire une autre activité ? ». D’où il ressort que le cinéma et la presse, papier d’abord, digitale ensuite, sont les activités les plus exclusives, avec respectivement 92, 79 et 69% d’exclusivité. A la question du degré de concentration au cours de la dernière expérience de consommation, 92% des répondants concernés se sont déclarés fortement dédiés à l’écran de cinéma, avec une note comprise entre 8 et 10/10 ; 79% des lecteurs de presse papier se voyaient également très concentrés sur leur lecture, et 63% des spectateurs de télévision s’estimaient également très accrochés à leur programme. Une question portait directement sur le temps subjectif passé vis-à-vis des publicités. Ici, le cinéma est roi : plus de 75% des répondants concernés disaient avoir regardé les annonces en entier. On est ici loin devant le deuxième sur ce plan : la video on demand, avec un taux proche de 44% de consommation complète. Si on cumule les modalités « en entier » et « en partie », le cinéma arrive en premier avec 93% de vision, suivi par la presse, avec ici un cumul du papier et des versions sur écran. Sans grande surprise, la presse papier ou numérique score au mieux sur la dimension « intrusivité » : 54% des concernés disent ne pas être dérangés par la pub en presse, contre 61% pour le cinéma, mais la première se classe mieux sur la modalité « ne vous a pas du tout dérangé », à 22% contre 19 pour le cinéma. Des résultats assez prévisibles à nos yeux. Ils sont très en phase avec l’étude attention menée par Space en 2020 dont les conclusions sont proches : presse et cinéma en ressortaient comme champions de l’attention publicitaire. #DemainLaPresse confirme donc ce que d’autres ont révélé précédemment ailleurs, en Belgique mais aussi au Royaume-Uni notamment. Cela contribuera-t-il à ramener l’investissement publicitaire sur des contextes efficaces et valorisants comme ceux des titres de presse ? L’avenir le dira, mais ce ne sera probablement pas très facile.

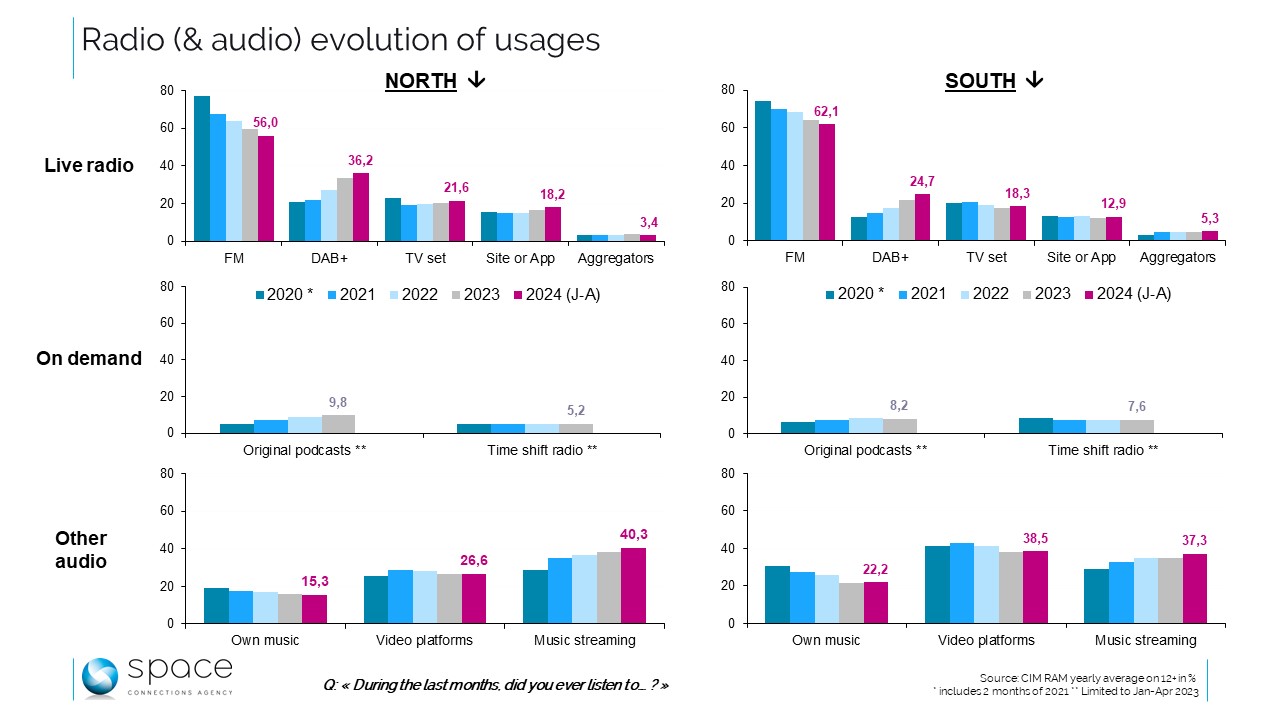

Première livraison de l’étude d’audience radio (RAM) du CIM pour l’année 2024. L’occasion de revisiter la série de questions de cadrage qui a été introduite en 2020 : une dizaine de sources audio sont ainsi analysées sur base d’une question à vrai dire très générale : « Au cours des derniers mois, avez-vous écouté… ». Défilent alors les classiques FM, DAB+, Internet (y compris via des agrégateurs comme Radioplayer.be) ou télévision écoutés en live, mais aussi l’écoute en différé. Total audio oblige, on aborde également les différentes options musicales : offline, en streaming audio - Spotify & Co - ou via des plateformes vidéo à la YouTube. Les podcasts originaux, opposés implicitement aux podcasts de rediffusion, qu’on doit retrouver dans "radio en différé", ont aussi fait partie du lot, mais n’ont pas été maintenus dans les deux dernières vagues d’enquête radio de 2023, ni évidemment dans les données de 2024. Selon ces dernières, pour la radio, c’est encore et toujours le live qui prédomine. Avec une palette de plateformes différentes, mais où la FM - technologie analogique évidemment datée - reste incontestablement dominante. Plus moderne, mais ne remplaçant pas si vite les équipements existants, le DAB+ progresse très régulièrement, avec un déploiement nettement plus important en Flandre. Mais des deux côtés de la frontière linguistique, il reste ancré en deuxième position en termes d’utilisation. Les autres modes de réception sont plus ou moins stables. Ces données très générales ne disent évidemment rien de la fréquence d’utilisation des différentes options audio, ni du temps passé sur chacune (c’est la mission d’une étude comme Audio Time, on y reviendra). Si l’écoute "on demand" a donc disparu des données, on dispose cependant d’un suivi des sources utilisées pour l’écoute musicale. On peut y lire les mouvements en sens opposés de la consommation de musique propre, achetée ou téléchargée, et du streaming musical, le second montrant une croissance régulière, contrairement à la première. Comme nous l’avons remarqué précédemment, le streaming est le mode d’écoute qui constitue aujourd’hui le plus gros challenger de la radio live. Ceci étant, cette dernière pèse encore pratiquement 2 heures et demie d’écoute journalière (147 minutes en durée d’écoute univers ou ATL) : une position plutôt solide que le streaming ne semble pas - ou pas encore - menacer. Pour perspective, même si on parle d’un autre protocole d’étude et d’un univers partiellement différent, la radio live, c’est près de 66% du temps d’écoute en Belgique selon le plus récent CIM Audio Time. Le streaming musical y pèse quant à lui 17% de la dose audio quotidienne. Face au streaming musical, la "radio star" a encore de très beaux restes.

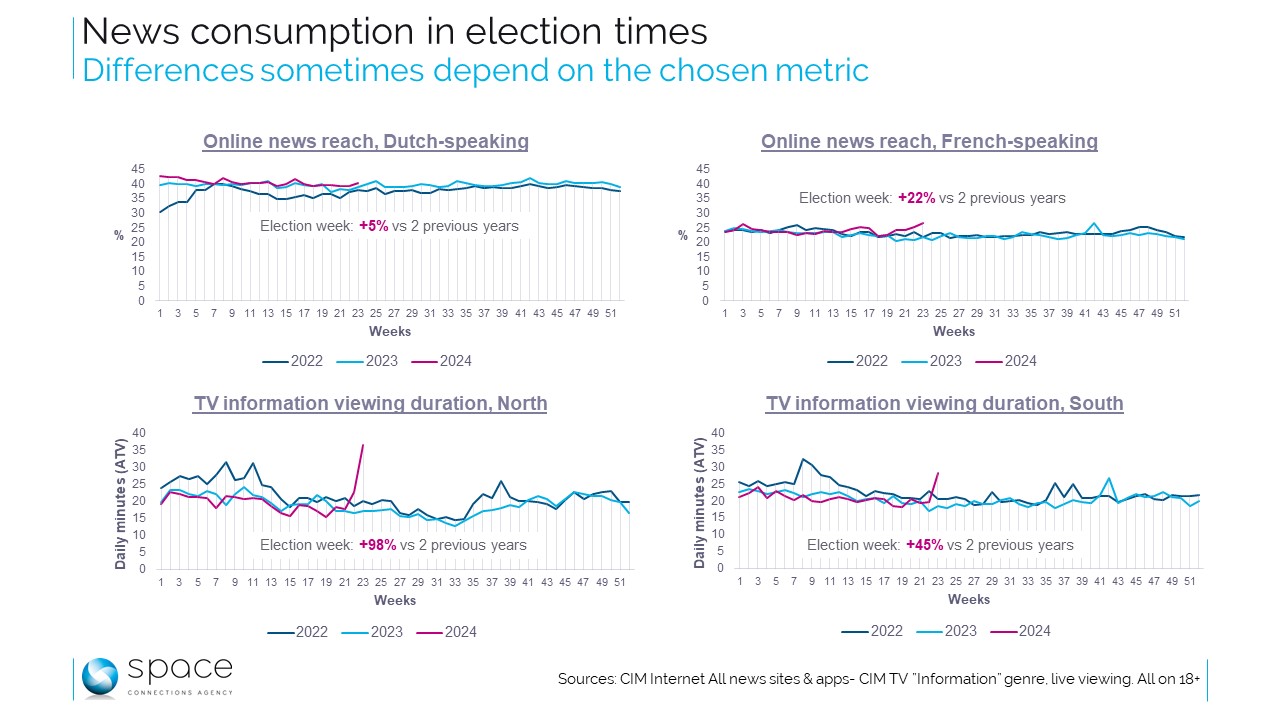

… du moins, si l'on regarde les audiences sous un certain angle. Mais n’est-ce pas le propre d’une élection, où souvent même ceux qui ont sérieusement diminué trouvent quelque part une valeur, un chiffre ou un enseignement dont ils peuvent quand même se réjouir ? Concrètement, nos graphiques sont basés sur deux sources CIM qui livrent leurs données en continu : l’étude d’audience TV d’une part et celle qui mesure l’Internet belge, toutes deux permettant une analyse en jours datés. Pour Internet, nous nous basons sur un agrégat de sites et d’appli news : ceux des titres de presse quotidienne, des magazines infos ainsi que des offres news en provenance des différents acteurs de l’audio-visuel. Sur base de leur reach journalier auprès de la population principalement concernée par les scrutins - soit les Belges de 18 ans et plus -, on peut retracer les éventuelles différences de comportement à l’approche des élections. Du côté néerlandophone, c’est très loin de l’emballement : des niveaux de reach plus importants auront été observés beaucoup plus tôt dans l’année 2024. Sur la semaine des élections, on note une audience de 5% supérieure à celle des mêmes semaines des deux années précédentes. L’engouement pour l’information en ligne à l’approche des votes est plus marqué côté francophone : la consommation de l’offre news en ligne y est nettement supérieure (+22%) à celle des mêmes semaines en 2022 et 2023. Voilà pour le "reach", donc les proportions d’individus touchés. Les volumes de consultation au cours de la semaine des élections sont quant à eux supérieurs de quelque 10% à ceux constatés au cours des deux années précédentes. Pour la télévision, nous nous basons sur la consommation des émissions codées par Nielsen sous le label "information" qui comprend évidemment les journaux télévisés mais aussi les magazines d’info par exemple. Et c’est ici qu’on parle de métriques. En termes de nombre de spectateurs, bref de "daily reach", la semaine des élections est supérieure de 9% (Nord) à 4% (Sud) à la moyenne des deux semaines identiques en 2022 et 2023. Un différentiel relativement modeste donc. Là où les chiffres s’emballent, c’est lorsqu’on regarde le temps passé : au cours de la semaine des élections, les spectateurs flamands ont passé une moyenne de 37 minutes par jour devant les programmes d’info, pratiquement le double des années précédentes ! Côté francophone, le CIM TV rapporte une moyenne journalière de 28 minutes devant les émissions d’info, contre moins de 20 au cours des mêmes semaines un et deux ans plus tôt, un différentiel de 45%. Autant dire qu’il y a eu - au moins au cours du sprint final - un engouement certain pour ce que le petit écran pouvait raconter et/ou montrer de la politique.

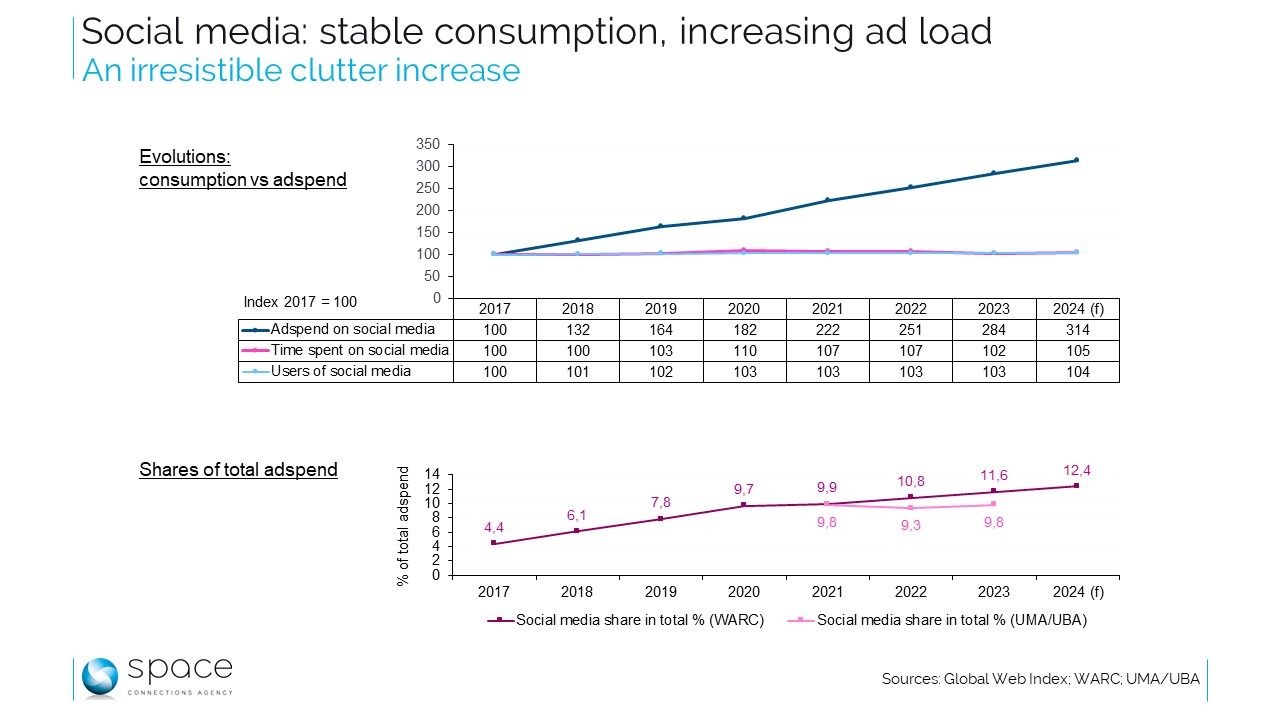

Un tout récent rapport du World Advertising Reseach Center (WARC) nous apprend qu’en termes d’investissements publicitaires, le social est maintenant le principal canal au niveau mondial. Le document est d’ailleurs intitulé on ne peut plus explicitement "Social media reaches new peaks". En 2024, selon le WARC, la publicité sur les médias sociaux devrait peser 247 milliards de dollars, soit un peu plus que les 225 milliards du paid search et nettement plus que la TV linéaire, pointée à 163 milliards. Si cela est vrai, cela signifie qu’en Belgique, nous n’avons encore rien vu, comme on pourra le comprendre ci-dessous. S’appuyant sur des données du Global Web Index (GWI), le WARC pointe une pénétration croissante (+169% depuis 2014) des réseaux sociaux dans le monde, avec une durée d’utilisation également en hausse, de 50% depuis 2014. Dans le même temps, l’investissement publicitaire y a été multiplié par plus de 10 : autant dire que l’encombrement publicitaire a très fortement progressé. Ainsi que les prix, puisque la demande explose. Voilà pour l’international. Dans notre pays, les données WARC relatives à l’investissement publicitaire sur les réseaux sociaux commencent en 2017. A partir de cette année, l’évolution est plutôt forte : grosso modo la valeur de l’investissement y aurait triplé selon le WARC. A côté de cela, la consommation des Belges de 16 à 64 ans telle qu’estimée par le GWI serait plutôt stable, malgré la diversification de l’offre. Toujours selon le WARC, la part du paid social dans l’ensemble de l’investissement cross média en Belgique avoisinerait les 12% en 2023-2024, une part légèrement supérieure aux quelque 10% rapportés par le Benchmark UMA-UBA (qui, pour rappel, couvre un périmètre plus restreint), mais pas exagérément éloignée. L’historique du WARC nous démontre en tout cas un engouement croissant des annonceurs belges pour la pub sur les réseaux sociaux, engouement qui progresse très vite, bien plus vite que l’utilisation des mêmes réseaux par les consommateurs. Ce qui ne manque évidemment pas de faire prospérer l’encombrement publicitaire, même si la hausse de la demande entraîne inévitablement une progression des coûts. Ceci étant, les réseaux sociaux représenteraient globalement 22 à 23% du total de l’investissement média dans le monde, une valeur très supérieure à ce qui est enregistré en Belgique, où la télévision linéaire reste - de loin - le principal canal publicitaire. Une situation provisoire ?

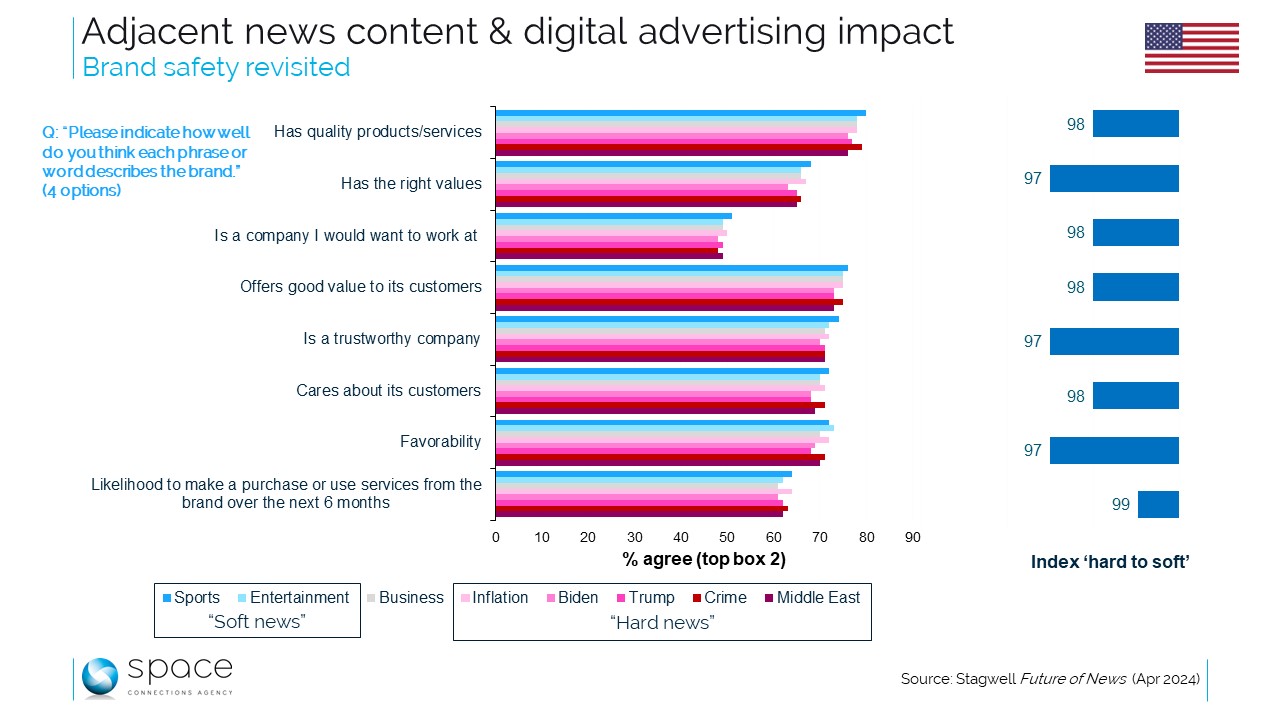

Pendant la crise Covid, les éditeurs d’information avaient déjà alerté les annonceurs sur ce point : les considérations de sécurité des marques entraînaient l’exclusion de tout contexte considéré comme "sensible" pour leur publicité en ligne. Ces exclusions, souvent matérialisées par des listes de mots-clés, disqualifiaient la majorité des inventaires d’information, en vertu de la méfiance des marques envers les sujets perçus comme anxiogènes. L’idée sous-jacente étant que des contextes d’information soft - lifestyle par exemple - étaient plus favorables à la perception des pubs, et donc à leur efficacité. Cette méfiance semble perdurer aujourd’hui. D’où l’intérêt de cette vaste étude réalisée aux Etats-Unis en avril dernier. Sur un large échantillon de près de 50.000 répondants, elle a examiné comment les personnes interrogées percevaient 10 marques issues de différents secteurs - marques dont ces répondants avaient vu une publicité dans le protocole d’enquête. Les réponses ont été segmentées en fonction du contexte dans lesquelles ces annonces avaient été exposées. Calquée sur les sujets d’actualité les plus en vue aux Etats-Unis au moment de l’enquête (3 semaines, à partir du 29 mars dernier), la majorité de ces sujets est plus ou moins choquante ou polarisante : événements au Moyen-Orient, élections présidentielles, criminalité ou inflation. On leur a ajouté des contextes plus "soft" : sports et divertissement. Les variables concernent donc la perception des marques à travers quelques éléments de réputation (valeurs, qualité perçue, souci du consommateur…) et une question de propension à l’achat, le tout capturé à l’aide d’une échelle d’approbation à quatre dimensions, allant de l’approbation complète au désaccord parfait. Les résultats de nos graphiques concernent les deux premières modalités d’accord et montrent des valeurs finalement très peu contrastées selon les contextes d’exposition. Vu le vaste échantillon, les responsables de l’étude ont été capables d’analyser les réactions en fonction d’autres variables, toujours avec des différences peu marquées, sauf peut-être suivant l’orientation politique - démocrates vs. républicains - et l’exposition à des contenus concernant les deux candidats à l’élection US… Pour synthétiser, nous avons indexé les réponses en fonction de deux types de contenus : "hard news" par rapport aux deux types de contenus "soft". Les premiers apportent des résultats de réputation de 1 à maximum 3% inférieurs à ceux qui sont observés en environnement plus neutre. Bref, des différences négligeables. Les éditeurs d’information s’appuient donc sur ces résultats pour mettre en cause les contraintes trop strictes en termes de brand safety. Leur ADN consiste en effet à informer leurs publics, que l’actualité soit ou non légère. En l’état, ce poids de l’actualité semble donc peu conséquent pour la perception de la publicité. Et la question de la sécurité des marques en ligne, la fameuse "brand safety", semble bien plus complexe qu’une simple liste noire de sujets réputés anxiogènes.

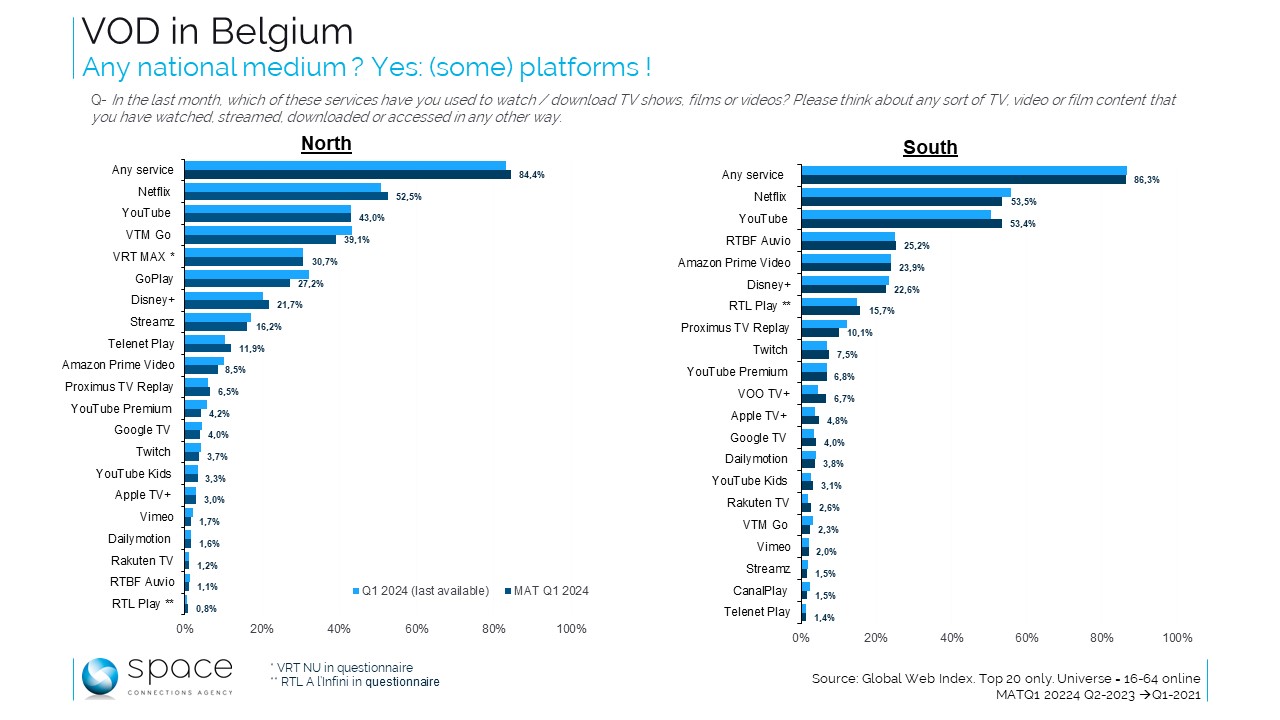

A l’approche des élections, des mots comme "fédéralisme" ou "confédéralisme" sont assez couramment employés, et même surexploités. Si l'on considère comme certain qu’une Belgique confédérale est constituée de deux entités très différentes, alors les résultats récurrents du Global Web Index (GWI) sur la video on demand relativisent fortement cette vision. Car au moins deux plateformes performent de manière comparable dans nos deux communautés linguistiques. Selon les dernières données disponible du GWI, la pénétration déclarée de Netflix est en effet pratiquement identique entre les deux parties du pays. On note un écart de 10 points sur la pénétration de YouTube entre Flamands et francophones, mais la plateforme de vidéo Google est néanmoins la deuxième plus regardée de part et d’autre de la frontière linguistique. Notons encore le relatif parallélisme de Disney+ pointé autour des 22-23% entre Nord et Sud. Alors naturellement les plateformes vidéo des éditeurs locaux, ce qu’on appelle BVOD, se positionnent directement après les deux premiers, que soit au Nord du pays, avec le triplet VTM GO, VRT MAX et Go Play, ou au Sud avec Auvio. La plateforme RTL, encore dénommée "RTL à l’Infini" dans le GWI, est peut-être pénalisée par cette appellation désormais obsolète. Car il faut le rappeler, l’étude GWI présente à ses répondants une liste de services VOD, une méthode où la dénomination peut donc jouer un rôle filtrant pas nécessairement positif. La remarque s’applique tout aussi bien à la plateforme VRT, toujours évoquée comme VRT NU, ce qui n’est plus son nom usuel. Pour le côté technique, nos graphiques rapportent à la fois les dernières informations disponibles, celle du premier trimestre 2024, et un cumul - plus solide sur le plan statistique - de quatre trimestres, "Moving Annual Total", se terminant donc fin mars de cette année. Différences peu marquées entre les deux. La venue prochaine de HBO Max dans le paysage VOD pourrait-elle modifier ce qui ressemble à un certain équilibre des forces ? La solidité des positions actuelles des différents acteurs ne laisse pas présager une grande révolution. Ni une pénétration nécessairement équilibrée entre les deux communautés linguistiques : si Netflix ou Disney+ bénéficient de publics presque équivalent entre Flamands et francophones, ce n’est nullement le cas d’Amazon Prime Video, nettement plus populaire dans le Sud du pays (pratiquement 24%) que dans le Nord (8,5% sur les 12 derniers mois disponibles). Un peu comme ailleurs en Belgique, le fédéralisme des plateformes vidéo est donc à géométrie variable.

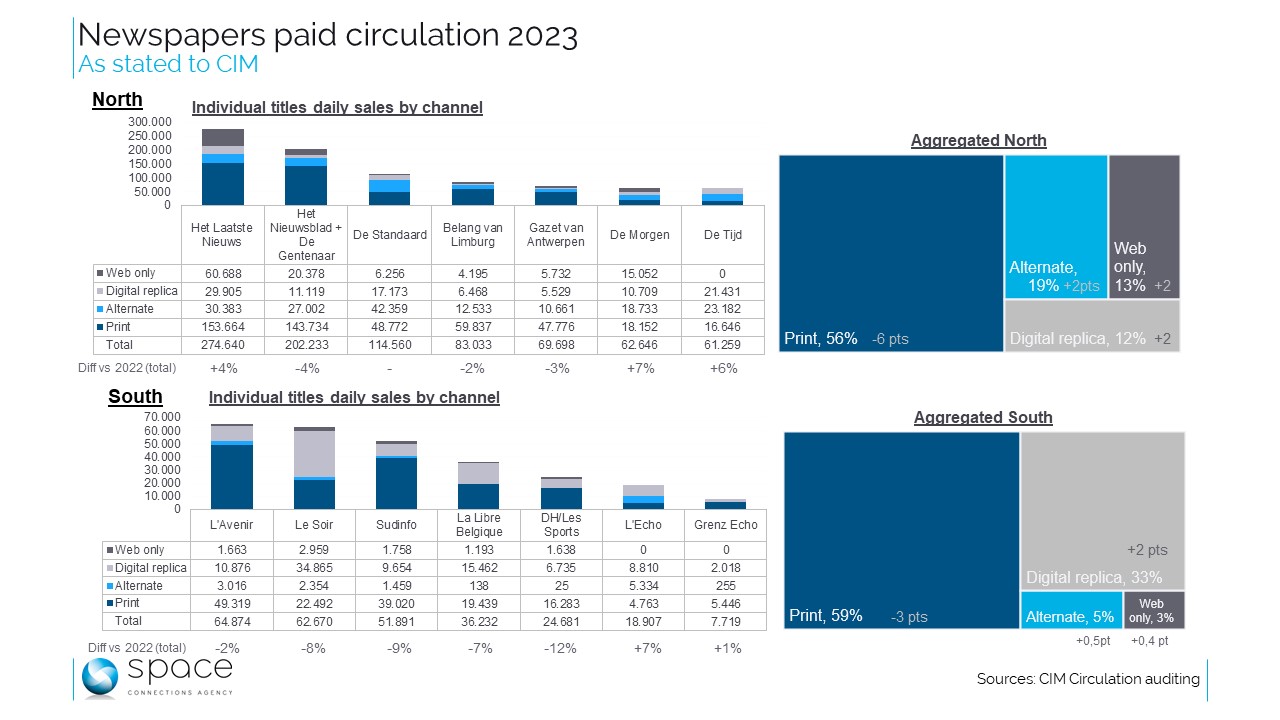

Pour l’authentification de diffusion du CIM, 2023 est l’année 2 d’un régime nouveau. Le suivi CIM de la distribution de la presse - autrefois trimestriel - avait depuis longtemps (2008) intégré les exemplaires digitaux payants « similaires au papier », ce qu’on appelle "replica". Les données de diffusion ont par la suite (2020) englobé les « accès payants au site non couplés à l’édition digitale ou à l’édition papier », ce qui est repris sous l’appellation "Web only". 2022 amenait une autre innovation : une nouvelle catégorie hybride, intitulée "alternate", qui reprend dorénavant les abonnements alternant exemplaires papier et exemplaires digitaux replica. Plutôt que de réattribuer à chacun des deux modes de diffusion, papier vs replica, les différents exemplaires au prorata du nombre de jours concernés, comme on l’avait fait jusque là, on n’obligeait plus les éditeurs à établir une distinction entre les différentes plateformes pour les abonnements combinés. De ce fait, on a rendu impossible une analyse établissant strictement la distinction entre exemplaires papier et éditions digitales, quelle qu’en soit la plateforme. Les données disponibles actuellement proviennent des déclarations des éditeurs, qui seront authentifiées cet automne. En attendant, lorsqu’on compare 2023 et 2022, la première repose sur des déclarations, la seconde sur des données auditées. Hormis cette différence de statut, nous sommes aujourd’hui pour 2022 et 2023 dans des situations comparables. En termes de ventes totales, les journaux du nord du pays affichent globalement une légère croissance, à moins de 1%, mais avec une grande variété dans les situations individuelles des titres. Toujours en ventes totales, le Sud - y compris donc le Grenz Echo germanophone - régresse d’un peu moins de 6% par rapport à 2022. Ici aussi les trajectoires individuelles des titres varient sans modération. La partie strictement print accuse une baisse généralisée, de plus de 8% en volume. En fait, les lecteurs se tournent fréquemment vers des formules hybrides, par exemple éditions numériques en semaine et journaux papier - souvent très abondants - le week-end. Vu l’augmentation certaine des coûts de distribution des exemplaires papier, cette tendance à l’hybridation des abonnements risque de se renforcer encore. Bref, la fin du journal papier n’est pas pour demain, le "print only" pèse encore environ 57% du total des ventes, sans compter une certaine proportion parmi les ventes hybrides, mais on est bien dans une ère de glissements. En ce qui concerne les magazines, un premier décompte fait état de ventes en baisse moyenne de 6,7%, mais pas mal de titres n’ont semble-t-il pas rentré de déclaration au CIM quant à leur diffusion.

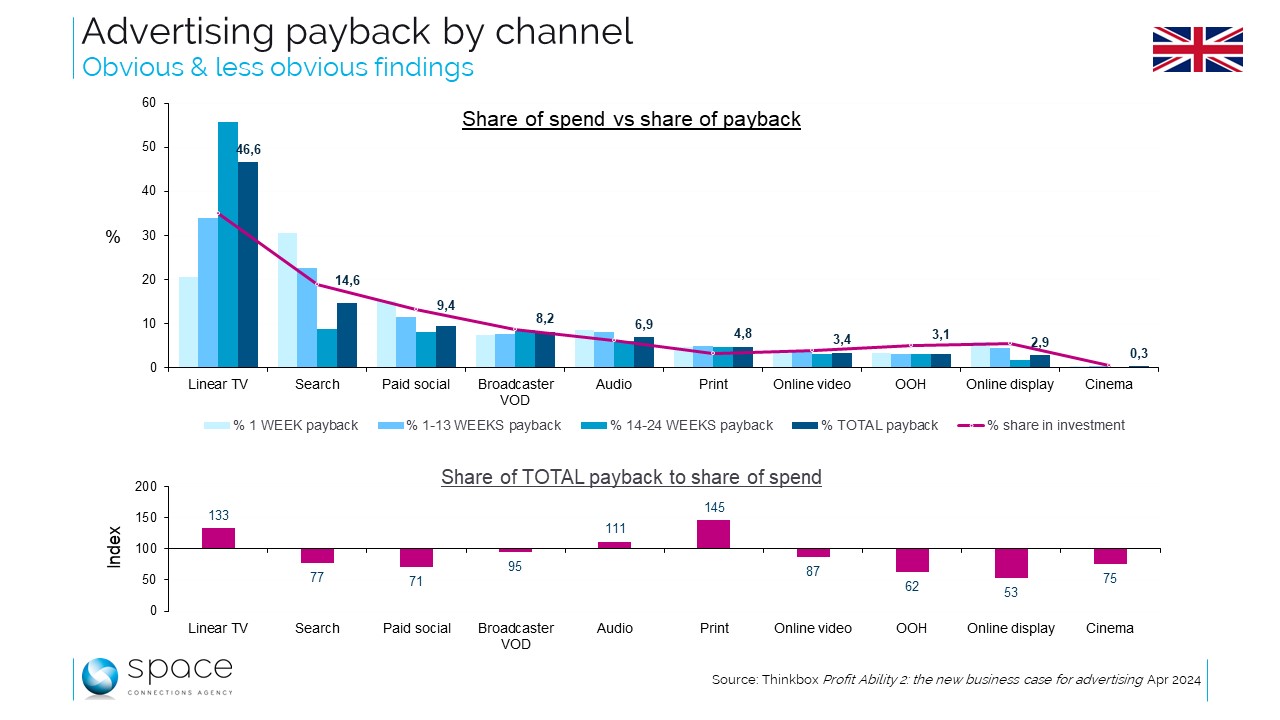

Tout juste publiée au Royaume-Uni, « une large et récente étude de l’efficacité publicitaire prouve que la publicité est un facteur profitable de croissance pour l économie des entreprises, et que toutes les formes de publicité rapportent, en particulier quand leurs effets prolongés sont mesurés ». C’est ainsi que l’organe britannique de promotion de la TV commerciale Thinkbox présente cette deuxième édition d’une étude qui avait traité le même sujet il y a sept ans. La version actuelle réunit plusieurs partenaires, agences, auditeurs et spécialistes. Elle passe en revue 10 secteurs de produits, 141 marques et pas moins de £1,8 milliard d’investissements publicitaires. L’approche économétrique qui a été suivie isole les effets "business" en les étudiant aussi bien en très court terme (la semaine en cours) qu’à plus long terme (jusque deux ans). Les résultats actuellement disponibles comparent la part de chaque grande catégorie de média dans l’ensemble des investissements et sa part dans les trois temporalités de retour sur investissement : dans la semaine, dans le trimestre (semaines 1 à 13), au-delà du trimestre et jusqu’à deux ans, ainsi que sur l’ensemble de la période. Selon les auteurs de l’étude, une livre investie en publicité payante en rapporte plus de quatre (4,11) en profit, dont moins de la moitié (1,87) à court terme, d’où l’importance d’un calcul qui tienne compte des effets retards. Tous les médias étudiés affichent un return positif mais celui-ci peut varier entre 2,34 (online display) et 6,36 (presse) pour une livre investie. Nos graphiques illustrent la part de chaque média dans l’investissement de départ et puis sa part dans chacun des délais de réalisation. A très court terme (la semaine), c’est l’achat payant de mots-clés qui l’emporte sur les autres, avec plus de 30% du retour sur investissement total, suivi par la télévision à 20% et le paid social à 15%. Mais la télévision améliore sensiblement la rentabilité pub dès lors qu’on tient compte d’effets retards plus prolongés : près de 56% des effets long terme sont à mettre au compte de la TV. Ce n’est pas la première fois qu’une étude économétrique identifie un fort effet multiplicateur du long terme par rapport au court terme dans le cas de la publicité télévisée et "Profit Ability 2" ne fait donc pas exception. Mais un autre indicateur révèle une réalité peut-être moins évidente : la télévision est effectivement le média qui contribue le plus à la croissance totale, mais c’est aussi celui qui est le plus fortement investi. A 35% du total, elle distance nettement le paid search à 19% et le paid social à 13%. Si maintenant on indice la part de profit généré par rapport à celle dans l’investissement, la TV affiche un ratio très positif de 133. Positif mais pas le plus positif : à ce compte, et c’est aussi un enseignement majeur de l’étude, les médias presse investis à hauteur de 3,3% du total rapportent 4,8% du profit. Soit un indice de 145, le meilleur des 10 canaux de communication étudiés. L’audio affiche aussi un ratio positif (6,9 vs 6,2, indice 111), mais on arrive tout de suite après avec des indices plus ou moins légèrement négatifs. A ce compte, on remarquera que les trois médias qui se détachent sont soit traditionnels (presse et télévision) ou hybrides (puisqu’on peut entendre audio comme la combinaison radio et online audio). Un seul regret ici : on aimerait pouvoir faire ce genre d’exercice dans notre pays.

Retour sur les derniers chiffres de l’enquête Digimeter qui fait chaque année le suivi des tendances digitales en Flandre. Sur la VOD payante, le développement est devenu assez lent : la proportion nette de néerlandophones abonnés à au moins une plateforme de streaming payante avait sensiblement augmenté en 2021, à 55% contre 50% l’année précédente. Dans les deux dernières éditions, on constate maintenant de modestes progressions d’un point de pourcentage par an, soit 56% en 2022 et 57% pour la cuvée 2023. Pour la première fois depuis qu’elle est mesurée dans le Digimeter, la plateforme Netlfix régresse un peu, passant de 50 à 48% de pénétration dans l’univers étudié. A l’inverse, Disney+ et Streamz gagnent quelques points. Ce paysage apparemment calme cache quand même une relative fébrilité. En pratique, pour les principales offres, le "churn" - l’abandon de l’abonnement - a un peu progressé partout. Depuis l’année dernière, le Digimeter rapporte en effet la proportion de répondants déclarant avoir renoncé à un abonnement dans l’année. Cette valeur de renonciation ("churn" donc) permet alors de déduire la rétention d’une année à l’autre et la proportion de nouveaux clients sur la période considérée. On ne parle pas ici de fortes proportions : 7% pour Netflix, 6% pour Streamz et 5% pour Disney+. La différence avec l’année précédente permet aussi d’estimer la proportion de nouveaux abonnés. Sur ce plan, c’est Streamz qui s’en sort le mieux. Puisqu’on connaît le taux d’abandon et la proportion de recrutement, on peut aussi établir le ratio de rétention. Et là, c’est Netflix qui est le roi : de 2022 à 2023, il a conservé 90% de ses abonnés (88% l’année précédente). A comparer aux 67% de Disney+ et aux 40% de Streamz sur la même période. On peut ici penser à la loi du "double jeopardy" du professeur Byron Sharp : selon lui, les plus petits acteurs dans un marché courent un double risque, celui d’une base de revenus structurellement plus faible, et celui d’une moindre fidélité des acheteurs. Parfaite illustration ici avec des taux de rétention plus faibles chez les acteurs plus modestes, face au leader du marché qui bénéficie d’une base de consommateurs fidèles bien plus importante. Par ailleurs, l’édition 2023 du Digimeter confirme l’attrait important des offres US dans un marché flamand qui pourtant, en TV linéaire et dans les médias presse, ne semble jurer que par les contenus locaux.

L’association francophone des éditeurs de journaux vient de lancer une vaste campagne qui réaffirme son exigence de qualité et la fiabilité des contenus qu’elle propose. L’occasion de replonger dans les données de l’enquête annuelle Digital News Report menée par l’Université d’Oxford notamment en Belgique. L’un des chapitres de cette étude porte justement sur la confiance, avec plusieurs questions dont nous avons sélectionné : « Je pense qu'on peut faire confiance à la plupart des informations la plupart du temps » et « Je pense pouvoir faire confiance à la plupart des informations que je consulte la plupart du temps », faisant toutes deux l’objet d’une échelle d’approbation à 5 modalités dont une neutre. Ces deux questions ont été croisées avec l’utilisation d’un média comme source principale d’information. Et il apparaît que la façon dont on s’informe a bien des effets sur la confiance. Avec des évidences et des paradoxes. Au rayon des évidences, on trouve la bonne performance des journaux en termes de confiance, ce qui légitimise justement la campagne des éditeurs. Reste que la cote de confiance de l’information imprimée est supérieure à celle diffusée en ligne par ces mêmes journaux : le papier reste donc encore perçu comme un indicateur de qualité. Première source d’actualités pour une grande partie des Belges, flamands comme francophones, l’info télévisée semble elle aussi massivement digne de confiance. Là où on rencontre un certain paradoxe, c’est quand on examine les réseaux sociaux. Ce n’est pas une source marginale : 14% des répondants de l’étude déclaraient s’informer principalement via Facebook et ses semblables. Et pourtant seule une minorité des individus concernés dit avoir confiance, y compris dans ce qu’il consomme personnellement. On pourrait aussi s’étonner de la position des magazines, dont les utilisateurs déclarent des niveaux de confiance plutôt réduits. Deux remarques sur ce plan : d’une part la proportion de ceux qui déclarent s’informer principalement via les magazines est très faible - ce qui est normal - et, d’autre part, ce média multiforme est aussi un support de divertissement, pas d’information ou pas principalement. Enfin, dernière remarque sur ces données : l’ensemble des consommateurs de médias traditionnels, soit la télévision, la radio et la presse, affiche des ratios de confiance parmi les plus élevés : malgré son incontestable popularité, il reste du chemin à faire pour l’info en ligne, même celle des éditeurs de presse.

La proposition visant à interdire la publicité pour les alcools dans les médias traditionnels en Belgique hérisse naturellement ceux-ci. Même si les interprétations divergent quant à l’importance des investissements publicitaires du secteur, la perte de revenus qu’engendrerait cette interdiction n’est évidemment pas de nature à ravir les médias belges. Surtout si les plateformes et les médias étrangers ne sont pas concernés. Selon les chiffres du World Advertising Research Centre, le secteur des boissons alcoolisées n’aurait investi que 23% du total de sa pub en médias digitaux alors que la moyenne du marché au cours des mêmes trois dernières années était de 39%. Autant dire qu’une interdiction en offline ferait bien l’affaire des plateformes. Et l’on peut se demander où est le bénéfice en termes de santé publique là-dedans. Pour rester dans le sujet, mais sous un angle différent, le Global Web Index (GWI) permet de mettre en parallèle fréquence déclarée de consommation d’alcool et consommation médias, que nous avons exprimée en durée d’utilisation. Le GWI définit quatre niveaux de fréquence de consommation d’alcool correspondant à des segments de tailles variables, mais assez homogènes par région linguistique : les consommateurs "moyens" - semi-réguliers et occasionnels - représentent environ 2/3 de la population 16-64 objet de l’étude, les extrêmes - consommateurs réguliers et non-consommateurs - représentent respectivement 1/5 et 1/6 de l’ensemble. On notera que la population des réguliers compte proportionnellement moins de jeunes et que les non-consommateurs d’alcool se retrouvent un peu plus fréquemment parmi les moins de 25 ans. En termes de fréquentation médias, les différences ne sont pas très marquées. On notera juste que les consommateurs réguliers sont proportionnellement plus assidus pour les médias offline (un cumul de près de 5h journalières) que les non-consommateurs (3h50 par jour dans ce segment). Ceci étant, la présence en ligne est assez homogène parmi les quatre groupes définis par le GWI. Bref, le report probable de la publicité pour les boissons alcoolisées vers les médias en ligne pourrait donc ne rien changer à la situation actuelle, avec pour seule conséquence de priver les médias locaux d’une source de revenus.